主婦の方がパート勤務で働く場合、損をしないように働くということも大切な考え方ではないでしょうか?その知識を持って働くのと、全然知らずに働くのでは、長い年月で考えた場合実質所得も大きく違ってきますからね。

そこで、ここではパート年収の上限について、いくらまでなら働いても損をしないのか、について紹介させていただきます。

パート年収の上限で注意すべき103万円と130万円の壁

パート年収には一般的に2つの壁のがあると言われています。

(1)ひとつは、パート年収にかかる所得税などの税金と、配偶者控除など配偶者の所得に対する控除の有無に関係することで「103万円の壁」と言われているものです。

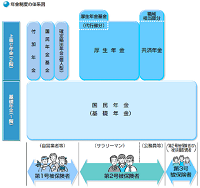

(2)もうひとつは、「130万円の壁」と言われるもので、こちらはこの上限を超えることで、自分で社会保険料を支払う必要がでてくることにより、実質所得がマイナスということになってしまう場合もあります。

今回は(1)の「103万円の壁」について詳しく紹介していきます。

主婦のパート年収が103万円を超えるとどうなるの?

では具体的に「103万円の壁」について説明していきます。

現在の税制ではパート年収が103万円を超えることで、大まかには

①配偶者本人の所得税・住民税の問題、

②配偶者控除の問題、

が生じます。

①では、パート年収が103万円を超えることで所得税・住民税が課税され、所得より引かれることになります。

②103万円以下では、納税者本人(夫)は、所得税などの配偶者控除を受けることができますが、103万円を超えることで配偶者控除がなくなります。

そのことにより、実質世帯収入が減ってしまうという現象も起こりえますね。(配偶者特別控除の制度もあるため多少緩和はされますが。)

見落としがちなのが、夫の勤める会社の制度によっては、扶養手当などが無くなる可能性もあります。これも世帯収入で考えた場合には損が出る可能性もあります。

税金の支払いだけを考えると所得以上に取られるとこはないので増収は間違いありませんが、配偶者控除や夫の手当なども考慮に入れて考える必要があります。

ところで、「103万円の壁」以上に十分に考えないといけないのが「130万円の壁」です。社会保険の金額は大きいため、この限度を超える、超えないでは実質所得に大きな違いが生まれてしまいます。わずかに超えてもシマッタ!と後悔することになりかねません。

また130万円という金額以外にも重要な注意点がありますので、次回詳しく紹介させていただきます。

人気の関連記事:

- パート年収、扶養範囲内で働くなら130万円未満!社会保険の損得!

- パートの年収に交通費は含まれますか?上限ギリギリで心配!

- パートの厚生年金加入は可能?加入条件とメリットデメリット

- パート採用に有利な資格→MOSの資格がいいみたい!

- パート・アルバイトの違いって何?学生・主婦の違い?その違いは…